La commission logement de la FedEpl planche sur la conjoncture économique et financière du secteur immobilier

Réunie le 26 octobre dernier, les membres de la commission ont abordé plusieurs questions d’actualité, dont celle, ô combien sensible, de la conjoncture économique et financière du secteur immobilier.

Etat des lieux du patrimoine des bailleurs sociaux

Fin 2020, le parc Hlm compte 5,1 millions de logements dont 4,75 millions de logements familiaux et 0,35 million de logements – foyers. Le parc social inclut les logements détenus par les Sem, soit 10 % de l’ensemble (500 000 logements sociaux). Le nombre de ces derniers a cru de 1,1 % en un an et concerne 18,8 % des ménages (2020), soit une progression de 46 000 logements par rapport à 2019 après une hausse de 57 000 logements entre 2018 et 2019. Une chiffre en diminution, baisse essentiellement expliquée par la crise sanitaire, mais qui reste stable avec 65 000 mises en chantier en 2020 contre 75 000 en 2019.

En parallèle, les ventes aux personnes physiques sont restées stables par rapport à 2019, à 11 000 logements, de même que les démolitions, qui s’établissent à nouveau à 8 000 logements, soutenues par la participation des bailleurs au NPNRU. L’investissement global dans le secteur de la construction atteint 245 Md€ en 2019 dont 18,4 Md€ pour le logement social soit 7,5 %.

D’après les estimations réalisées par la Banque des Territoires (télécharger la pièce jointe en bas de l’article), les 18,4 Md€ d’investissement dans le secteur du logement social en 2019 induisent 294 000 emplois ETP dans la filière du bâtiment pour l’année 2019, répartis entre 171 000 emplois directs dans les entreprises du bâtiment et 123 000 emplois indirects induits dans la filière. La part en construction neuve représente 60 % en investissement et 62 % en emplois pour la filière.

Analyse financière rétrospective (2015-2020)

L’année 2020 fut une année atypique à de plusieurs titres. L’environnement exceptionnel de « suspension de l’activité » a entraîné un net rebond de la capacité d’autofinancement locatif et global des bailleurs sociaux, en particulier grâce d’une part, à une réduction des charges d’exploitation, et d’autre part, à la baisse des annuités financières sous l’impact positif du TLA à son taux plancher de 0,5 % et le soutien apporté par la Banque des Territoires au secteur. Le volume élevé des cessions et les autres marges exceptionnelles ont également continué de renforcer les fonds propres des bailleurs. Leur situation financière s’affiche ainsi favorable en 2020 : le potentiel financier repart à la hausse et la part des fonds propres au bilan s’accroît. Le renforcement de la trésorerie devrait permettre aux bailleurs de faire face à leur programme patrimonial ambitieux et de répondre aux enjeux climatiques et environnementaux dans les années à venir. Néanmoins, il ne faut pas perdre de vue que la structure financière solide en 2020 s’accompagne dans le même temps d’un ralentissement de la production de nouveaux logements et du volume de réhabilitations en 2020, compte tenu de la suspension des chantiers de plusieurs mois.

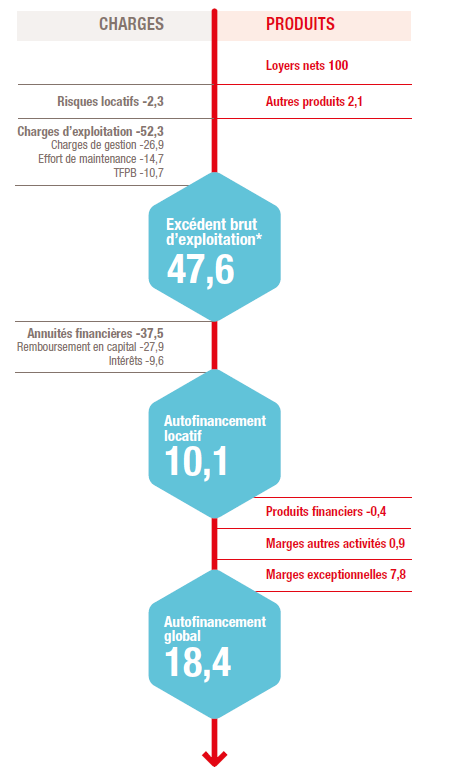

En 2020, pour 100 € de loyers perçus par un bailleur social, en moyenne, 52,3 € sont destinés à couvrir les charges d’exploitation et 37,5 € le paiement des annuités financières. L’excédent des recettes sur les dépenses est de 10,1 €. En ajoutant à ce ratio les produits exceptionnels issus principalement de la cession de son patrimoine, et les marges provenant des autres activités, la marge globale de l’opérateur atteint 18,4 € en moyenne. Cela lui sert à financer en partie ses investissements futurs. Les revenus locatifs du secteur ont progressé de 0,6 % en valeur en 2020 après la hausse de 2,1 % enregistrée en 2019, tandis que le parc social a crû de plus de 1 % entre 2019 et 2020. Les revenus de l’année 2020 ont été marqués par la troisième année de mise en application des mesures de la loi de finances 2018, qui a notamment instauré la Réduction de Loyer de Solidarité (RLS), entraînant la ponction de 1,25 Md€ de loyers en 2020, après 890 M€ en 2019 et 800 M€ en 2018.

En parallèle, les charges d’exploitation des bailleurs sociaux se sont légèrement réduites en 2020 (-0,5 %), après leur forte hausse de 3,5 % en 2019. Les annuités financières diminuent quant à elles de 1,7 % en valeur après la baisse déjà enregistrée en 2019 (-2,2 %), alors qu’en parallèle le volume de dette détenu par les bailleurs s’est accru de plus de 3 % en valeur. Cette baisse marquée des annuités financières est à relier à la concomitance de différents facteurs :

- le dispositif d’allongement de la dette des bailleurs sociaux, instauré en 2018 et qui a porté sur 14,5 Md€ d’encours, dans le cadre du Plan logement de la Banque des Territoires, ainsi que des prêts de haut de bilan de la Banque des Territoires et d’Action Logement, qui ont bénéficié au secteur depuis 2017 à hauteur de 4 Md€ ;

- le contexte de taux d’intérêt bas en 2020, qui a permis d’alléger le poids de la dette; le secteur a bénéficié à plein de la baisse du taux du livret A à son taux plancher de 0,5 % ;

- le principe de « double révisabilité » des emprunts des bailleurs sociaux auprès de la Banque des Territoires aura également conduit à un lissage du montant des échéances ;

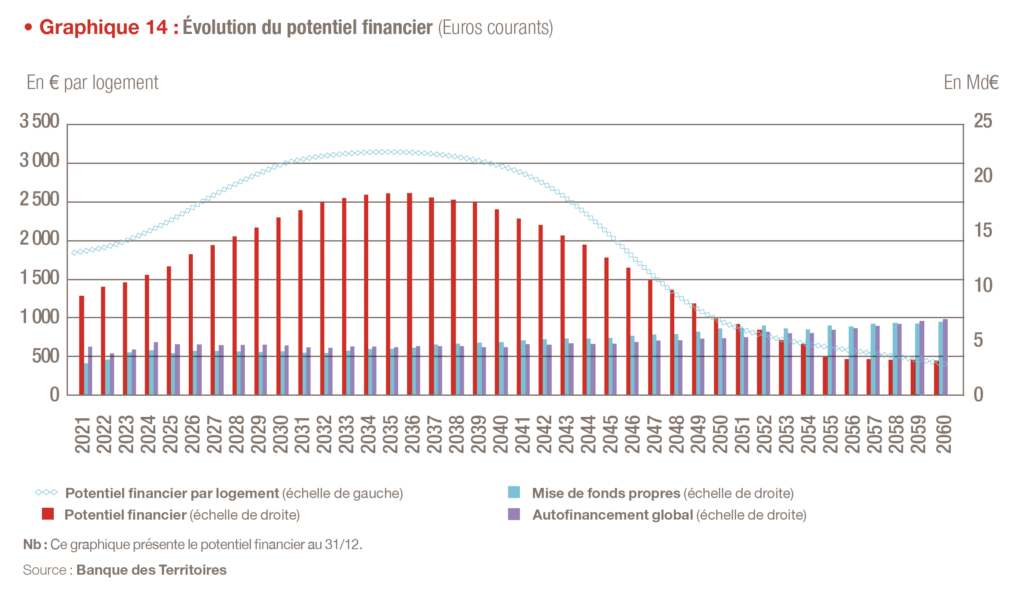

- les différentes mesures de soutien instaurées par la Banque des Territoires dès le début de la crise sanitaire afin de soutenir le secteur, ainsi que les mesures déjà mises en place via le Plan logement de 2018. Au total, l’autofinancement locatif continue de s’améliorer : après avoir gagné 1,1 point en 2019, il gagne 1,8 point en 2020, se portant ainsi à 10,1 % des revenus locatifs, soit un niveau proche de celui de 2015. A l’instar d’une année atypique, marquée par un ralentissement de la production, une amélioration de l’exploitation et une baisse des annuités, le potentiel financier repart à la hausse en 2020. Le potentiel financier correspond aux ressources mobilisables par les bailleurs pour leurs futurs investissements, une fois qu’ils ont fait face au financement de leur patrimoine locatif. Il évolue principalement en fonction du niveau de l’autofinancement global (impact positif) et des fonds propres investis dans les opérations (impact négatif).

Après s’être replié en 2019 (-11 %), le potentiel financier se redresse nettement en 2020, passant de 7,4 Md€ à 8,1 Md€, soit une augmentation en valeur de 8,8 %. Rapporté au nombre de logements, le potentiel financier s’établit à 1 490 € par logement en 2020, après le creux observé en 2019 à 1 370 €. Depuis 2015, les fonds propres, au bilan des bailleurs sociaux se sont renforcés et se stabilisent à un niveau élevé depuis 2016, en pourcentage des immobilisations comme en pourcentage de la dette financière. Les ratios de fonds propres s’améliorent encore légèrement en 2020. Les fonds propres cumulés avec provisions atteignent 35,4 % du total du bilan en 2020, soit 1,6 point de plus qu’en 2015; ils s’élèvent à 111 Md€, contre 84 Md€ en 2015. La trésorerie cumulée des bailleurs s’établit à 2 960 € par logement en 2020.

Analyse prévisionnelle à 40 ans

Cette partie prévisionnelle projette les comptes des bailleurs sociaux à long terme et analyse leur soutenabilité financière sur 40 ans en lien avec les maturités de leur financement. L’étude prospective de cette année est réalisée dans un contexte d’incertitudes extrêmement élevées liées à l’évolution de la situation géopolitique, aux tensions inflationnistes et aux stigmates de la crise sanitaire de la Covid-19. L’étude a vocation à décrire des trajectoires des principaux ratios financiers sur l’horizon de 40 ans et propose une prévision à long terme de la soutenabilité financière du secteur sur la base des informations disponibles au moment de la rédaction.

Il s’agit d’une prévision à long terme de la soutenabilité financière du secteur dans sa globalité et elle ne reflète pas l’hétérogénéité des situations financières des différents bailleurs.

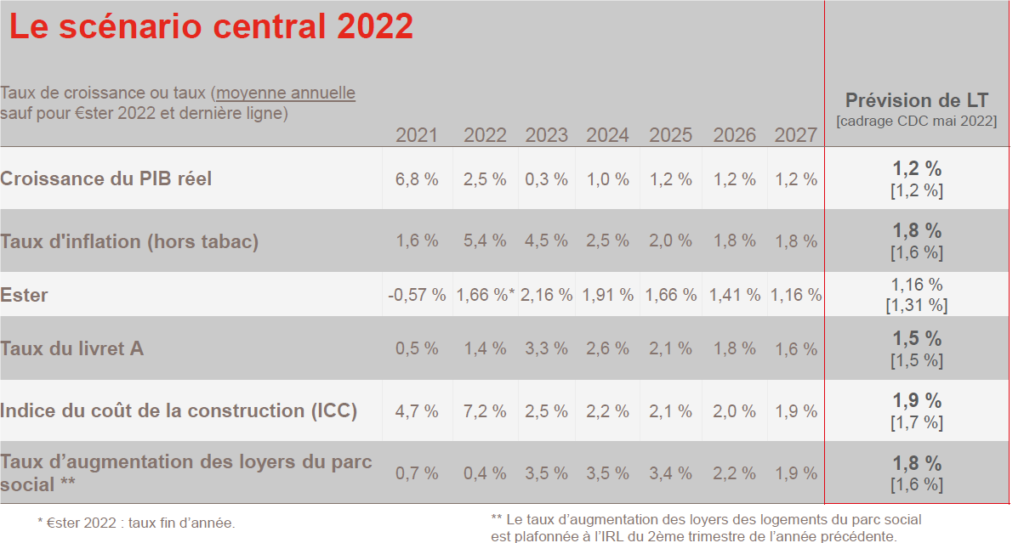

Le scénario central retenu en mai 2022 prenait en compte :

• Un contexte d’incertitudes extrêmement élevées (situation géopolitique, tensions inflationnistes, stigmates de la crise sanitaire)

• l’effet des dispositifs et plans d’accompagnement de la Banque des territoires et d’Action Logement (PHBB, Plan Logement, Plan d’Investissement Volontaire d’Action Logement) et du Plan de relance

• la baisse des recettes liées à la Réduction de Loyer de Solidarité (RLS)

• la progression des loyers :

• Pour 2023 et 2024 : taux plafonné à 3,5 %, suite aux dernières décisions politiques d’établissement d’un « bouclier loyers »

• à long terme, taux suivant l’Indice de Référence des Loyers (IRL), à + 1,6 % par an

• Un coût de construction accru par la hausse de la TVA pour les catégories de logements PLUS et PLS

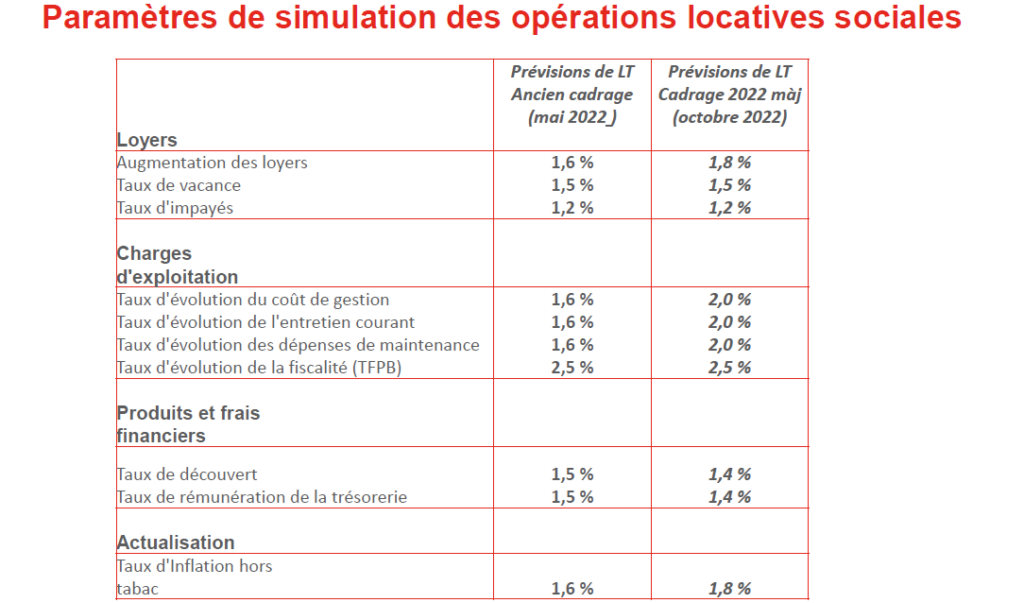

• Des charges d’exploitation impactées à court terme par la crise géopolitique actuelle avec ses implications sur le profil d’inflation énergétique mais contenues à moyen et long terme. La progression des charges d’exploitation par logement suivrait ainsi l’inflation hors tabac pour s’établir à 1,6 % par an à partir de 2027.

• Hausse temporaire du taux d’impayés mais retour à son niveau de long terme en 2025

• Apports en fonds propres : hormis les mesures du Plan logement et du Plan d’Investissement Volontaire d’Action Logement, l’exercice prévisionnel ne prend pas en compte les augmentations de capital qui pourraient être apportées par les actionnaires des Sem, ou des fonds propres nouveaux qui pourraient être apportés par les collectivités locales en subventions.

Une révision du scénario de mai 2022 est en cours de discussion entre l’Etat et les partenaires suivant les tableaux suivants :

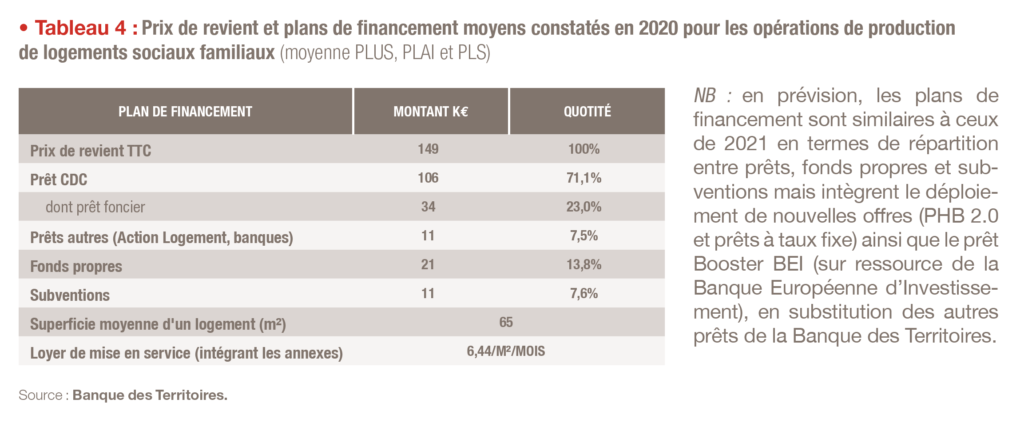

Pour les opérations d’investissement un profil moyen pour les constructions neuves :

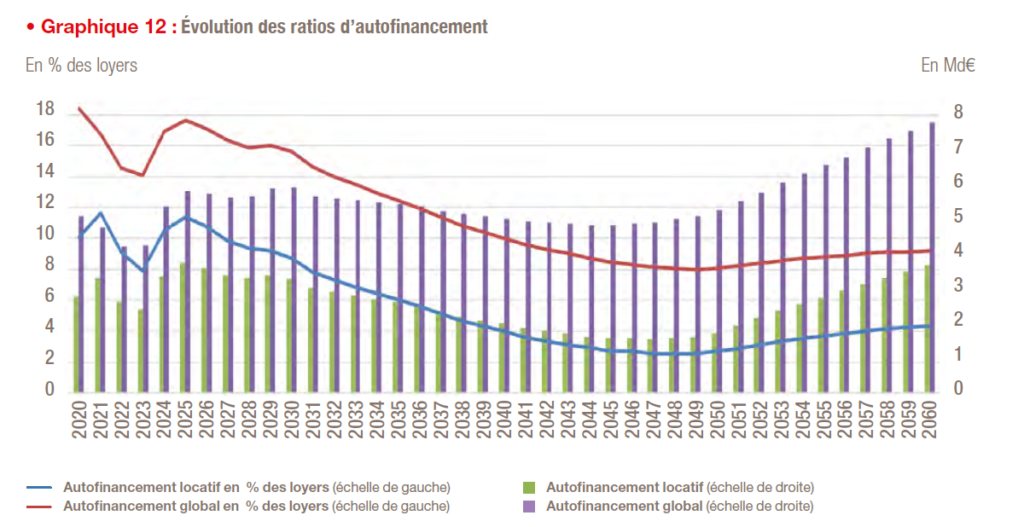

Suivant le scénario économique retenu, les bailleurs sociaux conserveront une situation financière saine dans 40 ans mais significativement fragilisée. L’autofinancement global baisserait de moitié sur la période.

Le potentiel financier est soutenu en début de période et se replierait sur la période, sous les hypothèses retenues.

Augmentation massive des investissements du secteur en termes de rénovation du parc de logement social

En conclusion, la situation financière solide enregistrée à la fin des années 2010 constitue un socle de ressources importantes pour les bailleurs sociaux afin de faire face au programme patrimonial ambitieux défini par le gouvernement, et de répondre aux enjeux climatiques et environnementaux dans les années à venir. Afin de simuler cette nécessité d’accélérer rapidement les efforts en matière de transition environnementale, le scénario volontariste prévoit une augmentation massive des investissements du secteur en termes de rénovation du parc de logement social, notamment en rénovation thermique. Ces investissements pourront être réalisés grâce à une situation financière initiale favorable et sous condition que les revenus des bailleurs issus des loyers restent indexés à l’IRL. L’analyse du secteur dans sa globalité ne reflète toutefois pas l’hétérogénéité des situations financières des différents bailleurs et la projection de long terme reste très sensible aux hypothèses retenues.